Viele Sparer wollen aus unterschiedlichen Gründen in Wertpapieren anlegen. Sie stehen vor der Frage: Wie gehen sie ihre Geldanlage bei überschaubarem Risiko so an, dass sie einen höheren Ertrag erzielen können? Machen Sie es selbst oder sollen sie das einem Investment-Profi anvertrauen?

Bisher galt China als Maß aller Dinge, wenn es um günstige Produktion ging. In Zukunft könnte es aber immer öfter „Made in India“ heißen. Damit wird für Anleger der Blick nach Neu-Delhi wichtiger.

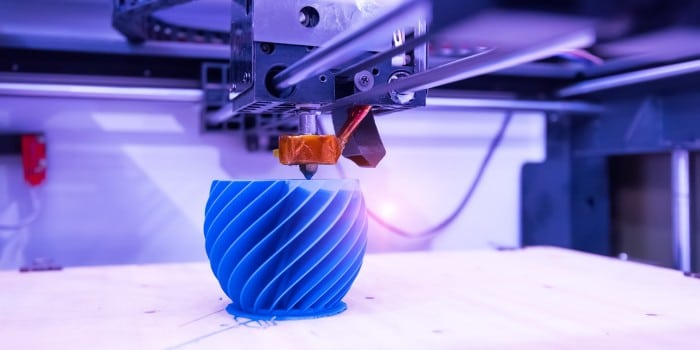

Vor rund zehn Jahren erreichte der Hype um den 3-D-Druck erstmals seinen Höhepunkt. Börsennotierte Unternehmen waren die Highflyer an Nasdaq und Co. Heute ist von der Euphorie nicht mehr viel zu spüren, obwohl sich die Industrie inzwischen erheblich weiterentwickelt hat. Es lohnt sich, den Markt im Auge zu behalten.

Europäische Aktienindizes wie der DAX notierten im Juli 2023 bereits wieder auf ihrem Allzeithoch. Und in den USA ist der Technologie-Index Nasdaq 100 seit Jahresbeginn um über 40 Prozent gestiegen. Viele, die diesem Anstieg misstraut haben, fragen sich: Kann ich jetzt (noch) Aktien oder ETFs kaufen? Die Antwort: Bis in den Oktober hinein sollten sie besser Vorsicht walten lassen – aus drei guten Gründen!

Im Sommer hat Outdoorsport Hochkonjunktur. Aus dem Trend ergibt sich ein großes Potenzial für den Markt von Outdoor-Artikeln wie Ausrüstung, Kleidung und Schuhe. Doch für Anleger ist die Auswahl auf dem Aktienmarkt nicht so groß, wie die Markenvielfalt vermuten lässt.

Lesen Sie in unserem Ideendienst Augsut 2023 u.a.: Wie Sie mit Sportaktien Ihr Depot fitter machen. Was das gefährliche an Trendaktien ist. Und: Warum in Sachen Gold das beste noch kommt.

Erben ist im Normalfall nichts, auf das sich die meisten Menschen freuen. Schließlich ist ein wichtiger und geliebter Mensch gegangen. Wenn aber ein Vermögen und vielleicht noch eine Immobilie in einer begehrten Stadt vererbt wird, ist die Freude nach der ersten Trauer groß. Bis dann die Erbschaftssteuer zuschlägt.

Wenn im Frühling die Temperaturen wieder steigen, ist der nächste Badeurlaub nicht mehr weit. Egal ob Sie im Hallenbad, im nahen gelegenen See oder im Meer ein paar Bahnen oder Runden schwimmen, neben der Abkühlung sorgen Sie gleichzeitig für ein gutes Herz-Kreislauf-Training.

Viele Sparer wollen aus unterschiedlichen Gründen in Wertpapieren anlegen. Sie stehen vor der entscheidenden Frage: Wie gehen sie ihre Geldanlage mit überschaubarem Risiko so an, dass sie einen höheren Ertrag erzielen? Machen Sie es selbst oder sollen sie sich einem Investment-Profi anvertrauen? Diese Serie beschreibt in sechs Folgen, welche Wege zur Geldanlage es gibt und wägt die Vor- und Nachteile ab. Den Start macht unser Überblick über die fünf wesentlichen Varianten.