Im zweiten Teil der Serie „Geldanlage und Steuern“ beschäftigen wir uns weiter mit den Grundlagen der Abgeltungssteuer.

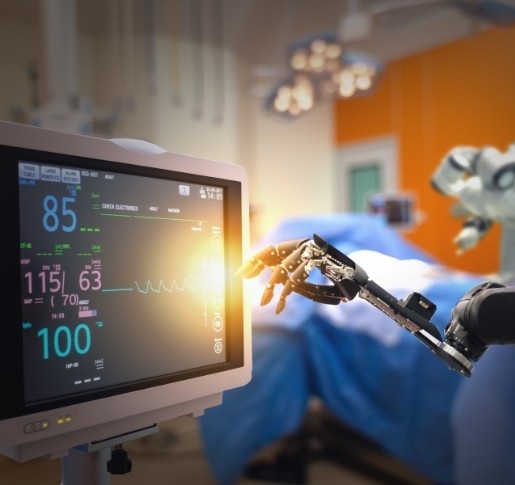

Die deutsche Bundesregierung hat sich jetzt mit 300 Millionen Euro an dem Baden-Württembergischen Biotech-Startup CureVac beteiligt. Die Hoffnung auf einen Covid-19 Impfstoff hatte ausländische Investoren auf den Plan gerufen. Doch wird das Unternehmen auch erfolgreich sein? Kann sein. Kluge Investoren setzen dagegen nicht auf einzelne Produkte sondern auf die Zulieferer. Das gilt besonders bei der Medizintechnik.

Am Beispiel einer Put-Absicherungsstrategie auf den DAX und S&P 500 zeigt Ihnen Vermögensverwalter Thomas Gleich von der CORUM Vermögensverwaltung Deutschland GmbH im Webinar, wie man sein Depot nicht nur absichern kann, sondern auch noch die Chance hat, in der Krise eine positive Rendite zu erzielen. Daneben leisten die Auswahl der richtigen Sektoren und Aktien auch einen positiven Beitrag zur Performance.

Allerdings werden die einzelnen Entwicklungen drastischer sein, sagt Vermögensverwalter Dr. Andreas Schyra in seiner Kolumne.

In den letzten Jahren sind ETFs wegen ihres geringen Preises immer populärer geworden. Gerade die Corona-Krise mit den Börsenabstürzen hat die Nachteile passiver Fonds gezeigt. ETF-Experte Markus Jordan und Vermögensverwalter Claus Walter diskutieren die Vor- und Nachteile.

In vielen Ländern werden angesichts geringerer Infektionszahlen die Beschränkungen für Wirtschaft und Verbraucher gelockert. Doch einige Virologen warnen vor einer möglichen zweiten Welle. Schon jetzt reagieren die Börsen auf steigende Corona-Zahlen mit Kursverlusten. Wer mit Aktien kein Geld verlieren will, muss das Depot absichern.

Das Anna-Karenina-Prinzip stammt ursprünglich aus der Evolutionsbiologie. Vermögensverwalter Wolfgangs Juds erklärt, welche 5 Erfolgsfaktoren sich daraus für die Geldanlage ableiten lassen.

Weltweit wird auf Teufel komm raus gelockert. Die Menschen haben genug von den Beschränkungen. Die Infektionszahlen gehen vor allem in Deutschland zurück. Doch einige Virologen warnen vor einer möglichen zweiten Welle. Ob und wann diese kommt, kann niemand vorhersagen. Sicher scheint nur eines: Wenn die Corona-Zahlen wieder stark steigen, droht ein erneuter Lockdown. Und damit ein weiterer Absturz an den Börsen. Daher gilt es, das Depot rechtzeitig abzusichern. Vermögensverwalter Frank Wieser erklärt, wie Privatanleger am besten vorgehen.

Die Corona-Hysterie hat in vielen Fällen dazu geführt, dass potentiellen Immobilienkäufern die Einnahmen aus ihrem originären Geschäft weggebrochen sind. Deshalb sind auch Finanzierungen bis auf Weiteres nicht mehr machbar. Gleichzeitig verlieren viele potentielle Käufer ihre Arbeitsplätze. Damit entfällt die Basis für einen Wohnungskauf.