Kryptoanlagen – Spekulation ohne inneren Wert oder digitales Gold?

Anleger erlebten in diesem Sektor erneut heftige Ausschläge und mussten scharfe Korrekturen hinnehmen. Zu Beginn des Jahres 2026 präsentiert sich der Kryptomarkt folglich zwar durch ETFs und Bankenintegration etabliert, aber keineswegs stabil. Viele Privatanleger beobachten neugierig die Entwicklung und stellen sich immer wieder die Frage: „Was kaufe ich da eigentlich? Handelt es sich um eine werthaltige Anlage oder um reine Spekulation?“

Preis vs. innerer Wert

Um diese Frage zu beantworten, muss man als Anleger streng zwischen „Preis“ und „Wert“ unterscheiden. Im klassischen Portfoliomanagement leitet sich der innere Wert einer Anlage (Intrinsic Value) aus ihrer Fähigkeit ab, künftige Zahlungsströme zu generieren. Aktien bieten Dividenden und Gewinnbeteiligungen, Anleihen zahlen Zinsen, Immobilien erwirtschaften Mieten. Auf Basis dieser Cashflows lässt sich ein fairer Wert berechnen. Kryptowährungen – und hier allen voran Bitcoin – besitzen diese Eigenschaft nicht. Sie sind unproduktive Vermögenswerte. Es gibt keinen Cashflow, keine Bilanz und keine Gewinnausschüttung. Wer einen Bitcoin kauft, hofft nicht auf Erträge aus dem Asset selbst, sondern einzig darauf, dass ihm jemand anderes dieses Asset später zu einem höheren Preis abkauft. Kritiker bezeichnen dies als die „Greater Fool Theory“. Rein mathematisch betrachtet ist der innere Wert nach klassischen Bewertungsmodellen (DCF) daher null.

Entdecken Sie unsere Themenwelten

Digitales Gold?

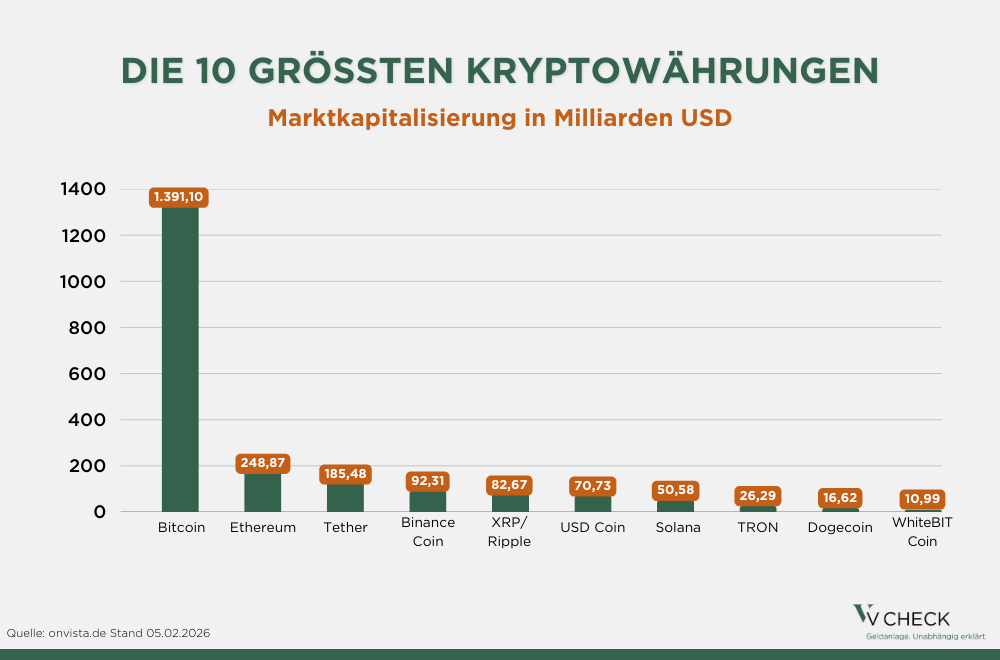

Befürworter begründen die hohe Marktkapitalisierung der Anlageklasse mit der Funktion als modernes Wertaufbewahrungsmittel. Bitcoin gilt vielen Investoren als digitales Gold und zeitgemäße Version des klassischen Edelmetalls. Beide Assets zahlen keine Zinsen und beziehen ihren Wert primär aus gesellschaftlichem Vertrauen sowie begrenzter Verfügbarkeit. Der Programmcode limitiert die Bitcoin-Menge fest auf 21 Millionen Stück und schafft damit eine mathematische Härte gegen Inflation. Ein Blick auf die Kursentwicklung der letzten Jahre relativiert diesen Vergleich jedoch deutlich. Die Volatilität von Kryptowährungen übersteigt die Schwankungsbreite von Gold bei weitem. Bitcoin verhielt sich in der Vergangenheit selten wie ein stabiler Sicherheitsanker in Krisen und ähnelte im Kursverlauf vielmehr hochspekulativen Technologieaktien. Anleger erhalten zwar die Knappheit von Gold, müssen dafür aber enorme Wertschwankungen in Kauf nehmen.

Technologischer Nutzwert durch Smart Contracts

Während Bitcoin die Schlagzeilen beherrscht und als digitales Gold fungieren soll, verfolgen andere Projekte gänzlich andere Ziele. Im Schatten des Marktführers hat sich mit Ethereum eine technologisch andersartige Alternative etabliert, die der breiten Öffentlichkeit oft weniger geläufig ist. Der Fokus liegt hier nicht auf der reinen Wertaufbewahrung, sondern auf der Nutzung als Plattform für programmierbare Verträge. Der zentrale technologische Mehrwert entsteht durch den Einsatz sogenannter Smart Contracts, welche komplexe Abläufe automatisieren und Transaktionen selbstständig ausführen. Die Technologie ermöglicht den Verzicht auf klassische Intermediäre in vielen Geschäftsbereichen und steigert damit die Effizienz von Transaktionsprozessen erheblich. Investoren setzen bei dieser Anlageklasse weniger auf Knappheit, sondern auf die Etablierung einer neuen Basisinfrastruktur für die globale Finanzwirtschaft.

Strukturelle Risiken und fehlender Boden

Sowohl das Wertspeicher-Narrativ als auch die technologischen Visionen gehen mit erheblichen Risiken einher. Die extremen Kursschwankungen sind für konservative Anlagestrategien oft unverdaulich und Investoren müssen mit Rückgängen im zweistelligen Prozentbereich rechnen. Hinzu kommen regulatorische Unsicherheiten und technische Gefahren wie Hacks oder der Verlust privater Schlüssel. Das größte strukturelle Risiko bleibt jedoch das Fehlen einer fundamentalen Bewertungsgrundlage. Bei fallenden Aktienkursen fängt oft der Buchwert oder die Dividendenrendite den Preis auf, während bei Kryptoanlagen dieser Boden aus materieller Substanz fehlt und der Preis so lange fällt, bis die Psychologie des Marktes dreht.

Mehr Informationen über die Verwahrung von Kryptowährungen finden Sie im folgenden Beitrag:

Digitale Vermögenswerte wie Bitcoin oder Ethereum stellen nicht nur technologische Neuerungen dar, sondern fordern neue Antworten auf alte Fragen: Wer verwahrt mein Eigentum – und wie sicher? Wenn der Zugriff auf das eigene Guthaben nicht durch einen Bankschalter, sondern durch kryptografische Schlüssel definiert ist, verändert sich das Verständnis von Besitz grundlegend.

Der Faktor Donald Trump

Zusätzliche Dynamik erhält der Markt durch die politische Neuausrichtung in den USA unter Präsident Donald Trump. Seine Administration hat die einstige Skepsis abgelegt und betrachtet die Kryptoökonomie nun verstärkt als strategisches Element der nationalen Wettbewerbsfähigkeit. Diese politische Flankierung beschleunigt die Verschmelzung von traditioneller Finanzwelt und digitalen Assets massiv. Durch die tiefe Integration in die Bilanzen von Vermögensverwaltern und die breite Verfügbarkeit über ETFs erreicht der Sektor eine faktische Systemrelevanz. Kryptowährungen sind zwar noch nicht „too big to fail“ im Sinne klassischer Bankenrettungen, aber aufgrund der institutionellen Durchdringung mittlerweile „too big to ignore“.

Keine Assetklasse für Privatanleger

Ungeachtet der Risiken hat sich der Markt für Kryptoanlagen professionalisiert und die These vom baldigen Verschwinden der Anlageklasse ist heute kaum noch haltbar. Für den klassischen Privatanleger erfordert ein Engagement jedoch höchste Disziplin und Selbstreflexion. Kryptoanlagen eignen sich keinesfalls als Basisinvestment für den Vermögenserhalt oder die Altersvorsorge. Zu oft verleiten mediale Hypes und schnelle Kursgewinne zu irrationalen Entscheidungen nach dem Prinzip Gier frisst Hirn. Eine Beimischung erscheint nur dann sinnvoll, wenn der Totalverlust des eingesetzten Kapitals verschmerzt werden kann, ohne die eigene Lebensführung zu beeinträchtigen. Wer die enorme Volatilität nicht aushält oder die technische Komplexität nicht durchdringt, sollte zum Schutz des eigenen Vermögens verzichten. Lediglich risikobewusste Investoren können mit strikt limitierten Positionen das Portfolio diversifizieren, sofern sie den Unterschied zwischen Investieren in Produktivkapital und Spekulieren auf Preisbewegungen verinnerlicht haben.

V-CHECK Video: Bitcoin & Co. für Vermögensaufbau: Wie viel Krypto-Assets sollten ins Portfolio?

Bitcoin & Co. als Baustein für den Vermögensaufbau: Wie viel Krypto gehört ins Portfolio? Geldanlage basiert auf Vertrauen! Viele Sparer legen großen Wert darauf, dass ihr Vermögen sicher, rentabel und kosteneffizient investiert wird.

Antworten von Christian Mallek, Geschäftsführer der SIGAVEST Vermögensverwaltung GmbH und jüngst vom Wirtschaftsmagazin „Capital“ zu den TOP-Fondsboutiquen gekürt, im Interview mit Moderator Andreas Franik.

V-CHECK Podcast: Krypto Gewinne versteuern: Die wichtigsten Regeln in 15 Minuten mit Dr. Christopher Arendt

Bitcoin war einst Nische – heute ist Krypto im Mainstream angekommen. Mit der wachsenden Bedeutung steigen auch die rechtlichen Herausforderungen. Gewinne können steuerfrei sein, aber auch schnell zur Steuerfalle werden. Im Erbfall kann Krypto zu einem großen Risiko werden, sollten gewisse Zugänge fehlen oder die Bewertung mitten im Kurssturz erfolgen.

Experteninterview mit Rechtsanwalt und Steuerrechtler Dr. Christopher Arendt (ACCONSIS Partner) im Gespräch mit Peter Heinrich von der Börsenradio Network AG. Aufgezeichnet auf dem V-Bank Vermögenstag in 2025.

Für wen Kryptoanlagen geeignet sind – und für wen nicht?

Eher geeignet für Anleger, die…

- Kursschwankungen von 30 % und mehr emotional und finanziell aushalten können

- Kryptoanlagen nicht als Investment, sondern als bewusste Spekulation verstehen

- nur einen klar begrenzten Depotanteil einsetzen

- einen möglichen Totalverlust verkraften, ohne ihre Finanzplanung zu gefährden

Nicht geeignet für Anleger, die…

- Krypto als sicheren Inflationsschutz oder Ersatz für Gold betrachten

- auf planbare Erträge oder Werterhalt angewiesen sind

- starke Schwankungen vermeiden möchten

- Komplexität, Verwahrung und regulatorische Unsicherheiten scheuen

Einordnung aus der Praxis: Kryptoanlagen können allenfalls eine kleine, bewusst spekulative Beimischung sein – sie ersetzen weder Produktivkapital noch klassische Vermögensbausteine.

Noch mehr Finanzwissen über Kryptowährungen finden Sie auf unserer Themenwelt!

Mehr Blogbeiträge zum Thema Kryptowährungen finden Sie hier!

Kryptowährungen sind beliebter denn je. Wie man als Privatanleger darin richtig investiert, erklärt Marcel Uhlmann, Kryptowährungsexperte bei der V-Bank.

Für viele Anleger stehen steuerliche Fragen bei der Auswahl der Assets und bei Anlageentscheidungen im Fokus. Diese Überlegung erhöht die Attraktivität von Kunst als Anlageklasse für steuerbewusste Vermögensverwalter und deren Kunden nochmals.

Während die einen noch überlegen, ob und wie sie in Bitcoin investieren, denken die anderen bereits darüber nach, wie sie am besten rauskommen. Vermögensverwalter Maik Bolsmann erläutert, wann und wie Anleger am besten ihren Gewinn aus der virtuellen in die reale Welt sichern.