500.000 Euro für den Ruhestand, reicht das wirklich? Der Faktencheck!

Eine halbe Million Euro Erspartes, das klingt nach richtig viel Geld. Doch ist das wirklich ausreichend für einen Luxuslebensabend?

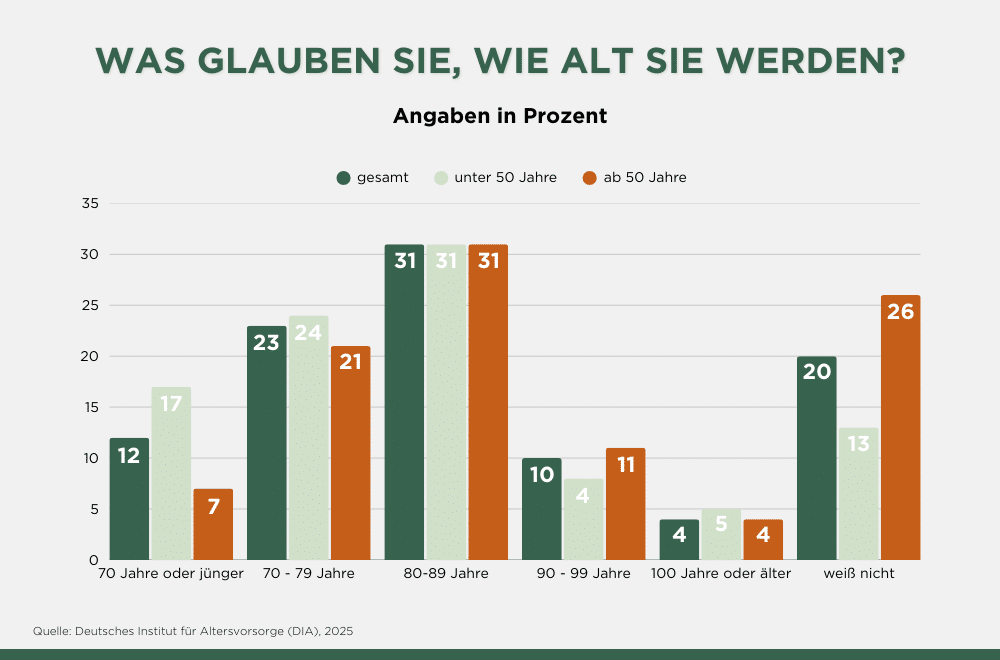

Tatsächlich ist das noch lange nicht gesagt. Denn wir werden im Schnitt älter als wir es erwarten, das ergaben auch erste Ergebnisse einer neuen Studie des Deutschen Instituts für Altersvorsorge (DIA): „Die Unterschätzung der Lebenserwartung ist ein verbreitetes Phänomen, das schon länger beobachtet werden kann“, erklärt DIA-Sprecher Klaus Morgenstern.

Im Durchschnitt wird die Lebenserwartung um sieben Jahre zu gering angesetzt. Das bedeutet, das zum Ausgleich einer Rentenlücke benötigte Vermögen muss in vielen Fällen deutlich länger als angedacht reichen. „Für 500.000 Euro wird eine Rentenversicherung idealerweise circa 2.000 Euro monatlich auszahlen, wer darüber hinaus Einnahmen aus betrieblicher und gesetzlicher Rente hat, kann damit sicher einem sorgenfreien Ruhestand entgegensehen“, sagt Jürgen Prestel, Financial Planner beim Vermögensverwalter Hansen & Heinrich AG am Standort Kempten. Er gibt gleichzeitig jedoch zu bedenken, „wer im Berufsleben weit höhere Einnahmen gewohnt war und damit auch hohe laufende Ausgaben hat, wird seinen Lebensstil schnell verändern müssen.“

Grafik: Jüngere Bundesbürger unterschätzen Lebenserwartung

Laut statistischen Daten wird der Durchschnitt der Deutschen zwischen 80 und 89 Jahre alt. Gerade jüngere Befragte unter 50 Jahre unterschätzen in einer Studie des Deutschen Instituts für Altersvorsorge (DIA) die eigene Lebenserwartung. Hinzu kommt noch ein statistischer Effekt: Mit jedem gefeierten Geburtstag nimmt die Wahrscheinlichkeit älter zu werden zu. Laut der aktuellen sogenannten Periodensterbetafel des statistischen Bundesamts kann ein Mann, der seinen 70. Geburtstag gefeiert hat, im Schnitt noch mit 14,18 Jahren rechnen. Wenn er jedoch seinen 80. zelebriert, wird er statistisch betrachtet sogar 88 Jahre alt. Bei Frauen liegen diese Werte noch höher, bei 16,86 und 9,57 Jahren. Eine 80-jährige wird also im Durchschnitt fast 90. Natürlich gibt es darauf keine Garantie und es kann im Einzelfall immer ganz anders kommen, aber dass wir statistisch oft älter werden als viele denken, sollte bei der Finanzplanung einkalkuliert werden.

Krucks der Altersvorsorge: Inflation

Will zum Beispiel ein Selbständiger seine komplette Altersvorsorge aus dem Ersparten bestreiten, wird es noch schneller schwierig. Nach den letzten Zahlen des Bundesamts für Statistik kann ein 65-jähriger Mann noch mit 17,71 Jahren rechnen, eine Frau sogar mit 20,91 Jahren. „Rein rechnerisch würden 3.000 Euro Entnahme pro Monat bedeuten, dass eine Summe von 500.000 Euro nach knapp 14 Jahren aufgebraucht ist und dabei wird noch ein ganz entscheidender Faktor nicht berücksichtigt, die Inflation“, erklärt Carmen Bandt, Geschäftsführerin bei der KIDRON Vermögensverwaltung GmbH aus Stuttgart. Denn die Preise in Deutschland steigen laut offizieller Statistik im Durchschnitt um etwa zwei Prozent pro Jahr. Schon das bedeutet, dass mit 1.000 Euro in 15 Jahren nur noch Waren und Dienstleistungen im heutigen Wert von weniger als 750 Euro gekauft werden können. Also ein Kaufkraftverlust von stattlichen 25 Prozent.

Individuell betrachtet kann der Effekt noch deutlich stärker sein. Zum Beispiel haben die steigenden Energiekosten in den letzten Jahren gerade Rentner in unsanierten Eigenheimen überproportional stark getroffen. Auch die Preise für im Alter oft immer stärker benötigte Haushaltshilfen oder Pflegeleistungen stiegen schneller als das die allgemeine Inflationsrate vermuten lassen würde. Deswegen ist es wichtig, sich gerade bei der Altersvorsorge mit dem Thema Geldanlage zu beschäftigen.

Gute Balance zwischen Chancen und Sicherheit

„Das Ziel sollte es sein dafür zu sorgen, dass ein guter Anlagemix es ermöglicht, die Preissteigerungen auszugleichen“, sagt KIDRON-Anlagefachfrau Carmen Bandt. Denn es macht einen erheblichen Unterschied, ob Vermögen mehr oder weniger renditelos quasi unter dem Kopfkissen auf dem Girokonto liegt. „Der Anleger verschenkt damit Monatsrente und Inflationsanpassung“, sagt auch Jürgen Prestel von der Hansen & Heinrich AG. Denn mit einer ausgewogenen Anlagestrategie, die sowohl eher konservativere Anlageformen wie festverzinsliche Wertpapiere nutzt, aber auch teilweise auf chancenreichere Aktien setzt, war in der Vergangenheit eine jährliche Rendite von vier Prozent realistisch.

Das ist zwar, wie immer wieder betont wird, keine Garantie für zukünftige Entwicklungen und Anleger müssen immer mit Wertschwankungen rechnen. Aber statt sehr sicher durch die Inflation Kaufkraft zu verlieren, ist es schon eine attraktive Option, Erspartes für die Altersvorsorge rentabel anzulegen, damit 500.000 Euro einige Jahre länger reichen.

Interview: „Es ist nie zu spät, durch Anlagestrategie der Inflationsfalle zu entkommen!“

Bandt: Mal vom Diebstahlrisiko abgesehen, bedeutet so eine Strategie den Verzicht auf Rendite. Wenn Sie die Inflation überhaupt nicht ausgleichen, nimmt die Kaufkraft des angesparten Vermögens jedoch stetig ab. Da die meisten Menschen beim Eintritt in den Ruhestand aber nicht mit Jahren sondern im besten Fall mit Jahrzehnten rechnen dürfen, sollten sie sich dann auch noch einen schönen Lebensabend leisten können. Was vielen nicht bewusst ist, dass sie sich für 1.000 Euro schon bei einer angenommenen Inflation von drei Prozent in 23 Jahren nur noch etwa die Hälfte der Waren und Dienstleistungen kaufen können, die sie heute dafür bekommen. Und wer will schon im hohen Alter seinen Lebensstandard halbieren?

Bandt: Ein bisschen unfair beschrieben, ist das Kopfkissenprinzip genau das Modell, das viele Rentenversicherungen anbieten. Sie bekommen irgendwann Betrag X ausbezahlt, der sich nicht mehr ändert. Also eigentlich akzeptieren Sie ab dann eine Nullrendite, egal wie sich das Preisniveau entwickelt. Einen Vorteil haben solche Verträge, sie zahlen, bis man in die Kiste fällt. Sie decken also das Langlebigkeitsrisiko ab, aber einen hohen Lebensstandard bis zum Schluss garantieren sie nicht.

Bandt: Das Ziel sollte es sein dafür zu sorgen, dass ein guter Anlagemix es ermöglicht, die Preissteigerungen auszugleichen. Wer ausschließlich auf Sicherheit setzt, wird es jedoch kaum schaffen, die Inflation auszugleichen. Eine Vermögensentwicklung über die Geldentwertung hinaus ist eigentlich nur möglich, wenn auch in gewissem Umfang Risiken eingegangen werden. Wer das nicht macht, tappt ganz sicher in die Inflationsfalle. Das kann fatal sein und zu echten Existenzproblemen im hohen Alter führen. Deswegen ist es nie zu spät, sich mit dem Thema Geldanlage zu beschäftigen. Denn mit jedem Geburtstag, den wir feiern, nimmt unsere statistische Lebenserwartung zu.

Bandt: Grundsätzlich macht es Sinn, Risiken auch altersgerecht auszubalancieren und in einen Mix aus Aktien und festverzinslichen Wertpapieren zu investieren. Theoretisch würden dann mit steigendem Alter die relativ schwankungsresistenten Rentenpapiere mehr Gewicht und die chancenreichen, aber auch volatileren Aktien weniger Gewicht bekommen. Aber nach meiner Erfahrung ist das oft mehr eine Frage der persönlichen Risikobereitschaft. Ich kenne neunzigjährige, die zu 100 Prozent in Aktien investiert bleiben, weil sie hier einfach die besten Chancen sehen.

Kann jemand gut mit Schwankungen leben, hat vielleicht auch noch andere Reserven und denkt eventuell schon an die nächste Generation, kann das eine sehr gute Strategie sein. Soll dagegen der Lebensunterhalt vollständig aus den Erträgen und dem Verzehr des Kapitalstock gesichert werden, ist eine weniger riskante Rentenstrategie empfehlenswerter.

Bandt: Das muss auf jeden Fall eingeplant werden, denn das heißt ja auch, man hat das Inflationsproblem noch sieben Jahre länger. Ich kalkuliere zum Beispiel bei meinen Kunden immer mit 95 Jahren. So ist ein ausreichender Puffer vorhanden und in den meisten Fällen ist es ja nicht das Ziel, alles komplett aufzubrauchen, sondern die Kunden denken schon an die Zukunft von Kindern und Enkeln. Grundsätzlich können dann die Vermögensteile, die ein Kunde in den nächsten 10 Jahren ziemlich sicher nicht braucht, eigentlich immer mit gutem Gewissen auch in chancenreichen Aktien investiert werden – unabhängig vom Alter.

Bandt: Alles an die nächste Generation zu Lebzeiten weiterzugeben, ist schon ein sehr großer Vertrauensvorschuss. Natürlich macht es aus steuerlichen Aspekten Sinn, hier rechtzeitig zu handeln und die alle 10 Jahre auflebenden Freibeträge im besten Fall mehrfach zu nutzen.

Aber es ist auch nicht jedermanns Sache, dann vielleicht irgendwann vor den eigenen Kindern als Bittsteller zu stehen. Deswegen macht es hier Sinn, sich gut beraten zu lassen und etwa bei der Übertragung von Immobilien ein Wohnrecht eintragen zu lassen. Auch Nießbrauchmodelle, bei der sich Schenkende zum Beispiel die Nutzung von Mieterträgen oder Depotgewinnen zu Lebzeiten vorbehalten, können hier gute Lösungsansätze sein und einen angenehmen Lebensabend sichern.

Szenario 1: „Unter dem Kopfkissen mit 0 Prozent Rendite p.a.“

Um eine Inflationsrate von zwei Prozent pro Jahr auszugleichen, muss immer mehr Geld monatlich aufgewendet werden. Nach 14 Jahren müssen deswegen pro Monat bereits fast 3.300 Euro statt anfangs 2.500 Euro entnommen werden. Da das nicht durch Erträge ausgeglichen wird, reichen 500.000 Euro weniger als 15 Jahre.

| Nach Jahren | Anlagekapital zum Jahresanfang | Entnahme pro Monat |

|---|---|---|

| 500.000 € | 2.500 € | |

| 1 | 470.000 € | 2.550 € |

| 2 | 439.400 € | 2.601 € |

| 3 | 408.188 € | 2.653 € |

| 4 | 376.352 € | 2.706 € |

| 5 | 343.879 € | 2.760 € |

| 6 | 310.756 € | 2.815 € |

| 7 | 276.971 € | 2.872 € |

| 8 | 242.511 € | 2.929 € |

| 9 | 207.361 € | 2.988 € |

| 10 | 171.508 € | 3.047 € |

| 11 | 134.939 € | 3.108 € |

| 12 | 97.637 € | 3.171 € |

| 13 | 59.590 € | 3.234 € |

| 14 | 20.782 € | 3.299 € |

Szenario 2: „Anlagemix aus Aktien und Rentenpapiere mit 4 Prozent Rendite p.a.“

Mit einer ausgewogenen Mischung von festverzinslichen Wertpapieren und chancenreicheren Aktien ist eine jährliche Rendite von vier Prozent historisch betrachtet realistisch. Damit lässt sich nicht nur die Inflation kompensieren, sondern Vermögenserträge verlängern die Altersversorgung. So würde eine halbe Million Euro mehr als 18 Jahre reichen.

| Nach Jahren | Anlagekapital zum Jahresanfang | Rendite p.a. in % | Rendite Vorjahr* | Entnahme pro Monat |

|---|---|---|---|---|

| 500.000 € | 4 | 2.500 € | ||

| 1 | 484.246 € | 4 | 19.350,00 € | 2.550 € |

| 2 | 467.419 € | 4 | 18.706,86 € | 2.601 € |

| 3 | 449.475 € | 4 | 18.020,51 € | 2.653 € |

| 4 | 430.368 € | 4 | 17.289,21 € | 2.706 € |

| 5 | 410.051 € | 4 | 16.511,14 € | 2.760 € |

| 6 | 388.476 € | 4 | 15.684,40 € | 2.815 € |

| 7 | 365.593 € | 4 | 14.807,05 € | 2.872 € |

| 8 | 341.350 € | 4 | 13.877,09 € | 2.929 € |

| 9 | 315.692 € | 4 | 12.892,41 € | 2.988 € |

| 10 | 288.564 € | 4 | 11.850,87 € | 3.047 € |

| 11 | 288.564 € | 4 | 10.750,23 € | 3.108 € |

| 12 | 229.668 € | 4 | 9.588,18 € | 3.171 € |

| 13 | 197.777 € | 4 | 8.362,34 € | 3.234 € |

| 14 | 164.174 € | 4 | 7.070,24 € | 3.299 € |

| 15 | 128.793 € | 4 | 5.709,31 € | 3.365 € |

| 16 | 91.566 € | 4 | 4.276,92 € | 3.432 € |

| 17 | 52.422 € | 4 | 2.770,34 € | 3.501 € |

| 18 | 11.289 € | 4 | 1.186,74 € | 3.571 € |

V-CHECK Webinar mit Carmen Bandt und Klaus Morgenstern:

Wie weit kommt man mit 500.000 € im Ruhestand?

Eine gesicherte Altersvorsorge ist wichtig, um den Ruhestand finanziell sorgenfrei zu genießen.

Im V-CHECK Webinar erfahren Sie, welche staatlichen Maßnahmen zur Rentensicherung es gibt, wie die Förderungen für private Altersvorsorge aussehen und welche Strategien zum Vermögensaufbau sowie zur sicheren Geldanlage im Ruhestand existieren.

Szenario 3: „Optimistische Prognose einer reinen Aktienstrategie mit 7 Prozent Rendite p.a.“

Nur auf Aktien zu setzen war in der Vergangenheit keine schlechte Strategie und brachte im Vergleich zu anderen Anlageklassen meist die beste Rendite ein. Trotzdem sind die hier angenommen durchschnittlichen sieben Prozent Rendite pro Jahr mit Vorsicht zu betrachten. Es gab auch immer wieder Jahre mit großen Schwankungen und Verlustphasen. Unter dem Strich hätte so eine optimistische Strategie dazu beitragen können, dass 500.000 Euro über 23,5 Jahre zur Altersvorsorge hätten reichen können.

| Nach Jahren | Anlagekapital zum Jahresanfang | Rendite p.a. in % | Rendite Vorjahr* | Entnahme pro Monat |

|---|---|---|---|---|

| 500.000 | 7 | 2.500 € | ||

| 1 | 494.931 € | 7 | 33.862,50 € | 2.550 € |

| 2 | 488.985 € | 7 | 33.484,94 € | 2.601 € |

| 3 | 482.102 € | 7 | 33.045,46 € | 2.653 € |

| 4 | 474.224 € | 7 | 32.540,04 € | 2.706 € |

| 5 | 465.284 € | 7 | 31.964,39 € | 2.760 € |

| 6 | 455.217 € | 7 | 31.314,02 € | 2.815 € |

| 7 | 443.950 € | 7 | 30.584,18 € | 2.872 € |

| 8 | 431.407 € | 7 | 29.769,85 € | 2.929 € |

| 9 | 417.510 € | 7 | 28.865,74 € | 2.988 € |

| 10 | 402.174 € | 7 | 27.866,27 € | 3.047 € |

| 12 | 385.310 € | 7 | 26.765,54 € | 3.108 € |

| 13 | 385.310 € | 7 | 25.557,35 € | 3.171 € |

| 14 | 346.621 € | 7 | 24.235,14 € | 3.234 € |

| 15 | 324.594 € | 7 | 22.792,00 € | 3.299 € |

| 16 | 300.633 € | 7 | 21.220,64 € | 3.365 € |

| 17 | 274.624 € | 7 | 19.513,37 € | 3.432 € |

| 18 | 246.444 € | 7 | 17.662,10 € | 3.501 € |

| 19 | 215.965 € | 7 | 15.658,28 € | 3.571 € |

| 20 | 183.052 € | 7 | 13.492,91 € | 3.715 € |

| 21 | 147.561 € | 7 | 11.156,49 € | 3.715 € |

| 22 | 109.343 € | 7 | 8.639,02 € | 3.865 € |

| 23 | 68.239 € | 7 | 5.929,96 € | 3.865 € |

| 24 | 24.082 € | 7 | 3.018,19 € | 3.942 € |